Evergrande, das Ende des Baubooms und ein Land auf der Suche nach einem nachhaltigen Wachstumsmodell

Evergrande bietet Anlass für einen spannenden Blick auf das Wirtschafts- und Wachstumsmodell Chinas. Wir haben zwei Wochen lang alles durchgelesen und angehört, was uns dazu unter die Finger kam. Hier zeigen wir, warum uns der chinesische Immobilienmarkt noch eine Weile begleiten wird.

Was ist Evergrande?

Evergrande ist eines der beiden größten chinesischen Wohnungsbauunternehmen. Mit Verbindlichkeiten von ca. 300 Mrd. USD ist es außerdem das am stärksten verschuldete Wohnungsbauunternehmen weltweit. Auf der Bilanz des Evergrande-Konzerns befinden sich jedoch nicht nur Grundstücke und geplante Bauprojekte, sondern auch zahlreiche Prestigeunternehmungen, durch welche man sich guten Willen bei der Politik versprach: Unter anderem ein Freizeitpark, ein E-Auto-Unternehmen (das noch kein Fahrzeug produziert hat)[1] sowie ein Mehrheitsanteil am Rekordmeister des chinesischen Fußballs Guangzhou FC (bis 2020 Guangzhou Evergrande FC).[2]

Obwohl die Verschwendung bei Evergrande schon länger bekannt war, dachten Marktbeobachter lange Zeit, die Nähe des CEO zur kommunistischen Partei und die schiere Größe des Unternehmens hätten es “too big to fail” gemacht. In einem Land mit einem rein staatlichen Bankensystem würden Ausfälle bei einem politiknahen Unternehmen schon irgendwie vermieden werden.

Evergrande ist nur die Spitze des Eisbergs – warum das Geschäftsmodell chinesischer Immobilienunternehmen nicht nachhaltig erscheint

Ausschweifende Prestigeprojekte, eine Reihe von Schlagzeilen sowie die Dimension des Unternehmens machen es zum wohl bekanntesten Unternehmen der chinesischen Immobilienbranche. Das Geschäftsmodell aber teilt sich Evergrande mit allen chinesischen Immobilienunternehmen: Und dieses Geschäftsmodell stößt nun an seine Grenzen.

Chinesische Immobilienunternehmen sind Grundstücksfonds

Chinesische Immobilienunternehmen arbeiten mit minimalem Eigenkapitaleinsatz. Wirtschaftlich betrachtet sind sie nicht in erster Linie Bauunternehmen, sondern Grundstücksfonds. Evergrande alleine gehört insgesamt 231 Millionen Quadratmeter Bauland – eine Fläche so groß wie Frankfurt. Bei Beibehaltung der aktuellen Baugeschwindigkeit würde Evergrande drei Jahre brauchen, bis man die Fläche verbaut hätte. Das Fremdkapital kann also nur bedient werden, wenn weiter gebaut wird und wenn das Bauland jedes Jahr mehr Wert wird, als Zinsen auf das Kapital fällig werden. Das hat über Jahre so gut funktioniert, dass Evergrande sich auch noch seine extravaganten Konzerntöchter leisten konnte.

Wachstum auf Beton – Wie China abhängig von steigenden Immobilienpreisen wurde

Boden war in China lange Zeit ausschließlich Staatseigentum. Die Einführung privater Nutzungsrechte 1994 veränderte dessen ökonomische Bedeutung grundlegend und legte den Grundstein für das auf Immobilien fokussierte Wachstumsmodell der letzten Jahrzehnte. Heute sind nicht nur Banken und Immobilienunternehmen, sondern auch chinesische Kommunen vom Immobiliengeschäft abhängig. Nachdem Peking seit 1995 ausgeglichene Haushalte von Kommunen verlangte, suchten diese nach neuen Einnahmequellen und fanden sie im Ausweisen neuen Baulands und der Veräußerung von Nutzungsrechten. 2018 kamen bereits 35% aller kommunalen Einnahmen aus dem Verkauf solcher Nutzungsrechte, 2006 waren es noch unter 5 Prozent.[3]; Dabei handelt es sich vor allem um große Einmalzahlungen. Durch weitere Eigentumsreformen im Jahr 2017 sind diese alten Nutzungsrechte heute unbefristet und damit faktisch Privateigentum. Das macht die öffentlichen Kassen stark abhängig von den Investitionen der Immobilienkonzerne und steigert das politische Interesse an Preissteigerungen im Immobilienmarkt.

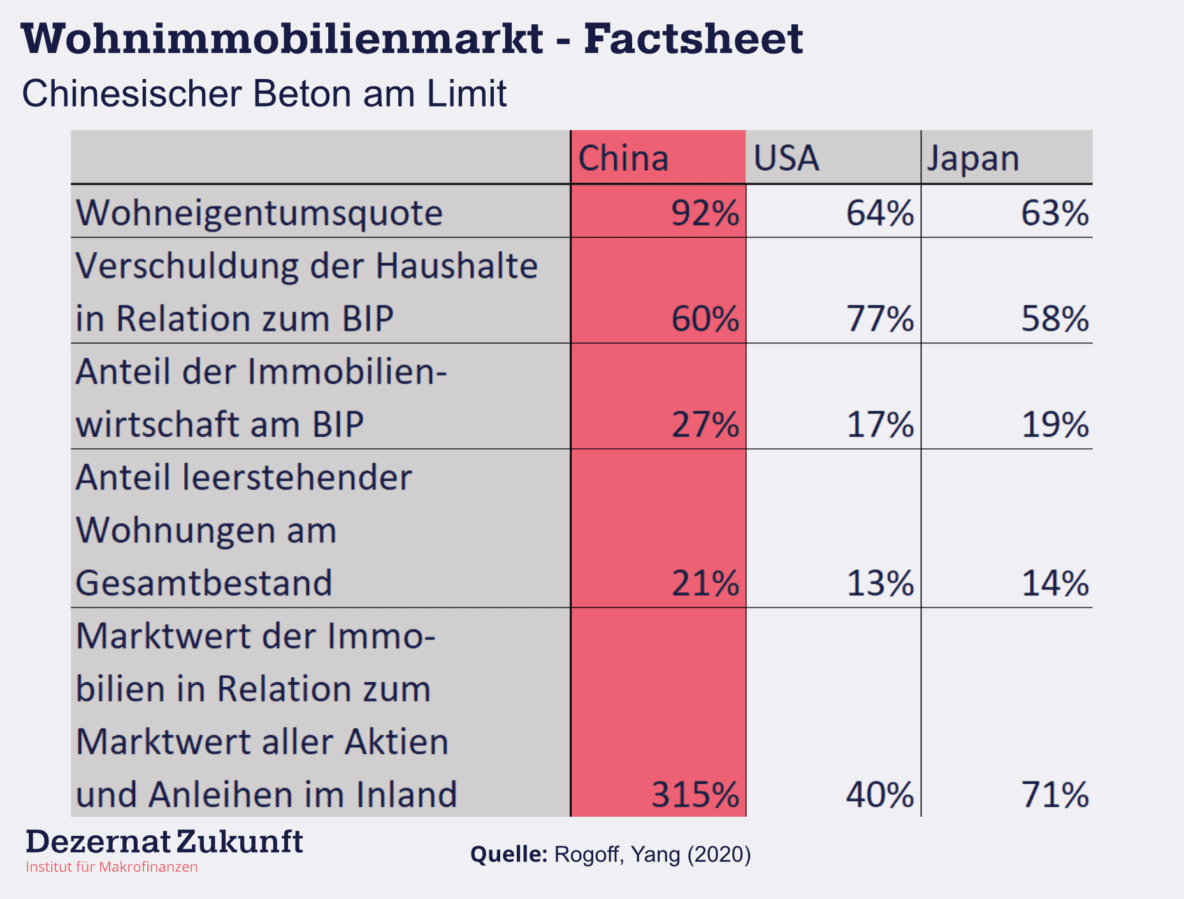

Eine ebenso große Rolle spielen hohe Immobilienpreise für die chinesische Bevölkerung. Wohneigentum ist für den chinesischen Mittelstand wegen steigender Preise und kultureller Normen nicht nur subjektiv notwendig, sondern Mangels alternativer Investitionsmöglichkeiten auch praktisch die einzige Möglichkeit für Vermögensaufbau. Die Marktwerte von Immobilien in China übersteigen die Summe der Marktwerte von Anleihen und Aktien um mehr als das Dreifache und der Anteil des Immobiliensektors am chinesischen Bruttoinlandsprodukt beträgt laut einer Studie von Rogoff und Yang (2020) 29% – deutlich mehr als etwa in den USA oder Japan (siehe Tabelle). Die Konjunktur Chinas ist also abhängig von einem Bausektor, der immer neue Wohnungen baut, obwohl die Leerstandsquote in China mit über 20% schon zu den höchsten weltweit gehört und Chinesen auf ähnlich großer Fläche wie Deutsche leben (und damit auf deutlich mehr Fläche als Menschen in Staaten mit ähnlichem BIP/Kopf wie in China).[4]

Das Preiswachstum in den Innenstädten verlangsamt sich bereits seit Angang 2019 und die Verkaufszahlen für Wohnungen und Häuser stagnieren seit 2017 – in A-Städten wie Peking oder Shanghai werden aktuell Wohnungspreise bezahlt, die über dem 40-Fachen des durchschnittlichen Jahreseinkommens liegen[5] – in München liegt dieser Wert zum Vergleich (bei einem deutlich niedrigeren Zinsniveau) bei gut 15 Jahreseinkommen.[6]

Die Politik reagiert (spät)

Die Politik reagiert (spät)

Die chinesische Regierung hat erkannt, dass das Problem ohne Eingreifen jedes Jahr größer wird. Nach einem Krisengipfel wurde im August 2020 die sogenannte „three red lines“-policy verabschiedet, welche Grenzen zur Verschuldung und Liquidität der Branche festlegte.[7] Evergrande konnte keine der drei roten Linien auch nur annähernd einhalten, aber auch andere Unternehmen können durch die Vorgaben kein Neugeschäft mehr annehmen. Die politische Führung in China steht vor einem schwierigen Balanceakt. Die hohe wirtschaftliche, politökonomische und kulturelle Bedeutung der Baubranche machen eine rasche Entschuldung unattraktiv, da diese Arbeitsplatzverluste und Preisrückgänge zur Folge hätte. Das Interesse an steigenden Immobilienpreisen umfasst jedoch praktisch die gesamte Bevölkerung: Mit über 90% hat China eine der höchsten Eigentumsquoten der Welt.[8] Die Kommunistische Partei will daher unbedingt sogenannte „fire sales“ verhindern, also Panikverkäufe, die mangels Nachfrage zu drastisch sinkenden Preisen führen würden. Dazu wurden unter anderem auch regional definierte Preisuntergrenzen für Immobilien und weitere Verkaufsbeschränkungen eingeführt, die die Bewertungen künstlich stabilisieren – von einem freien Immobilienmarkt kann also keine Rede sein.

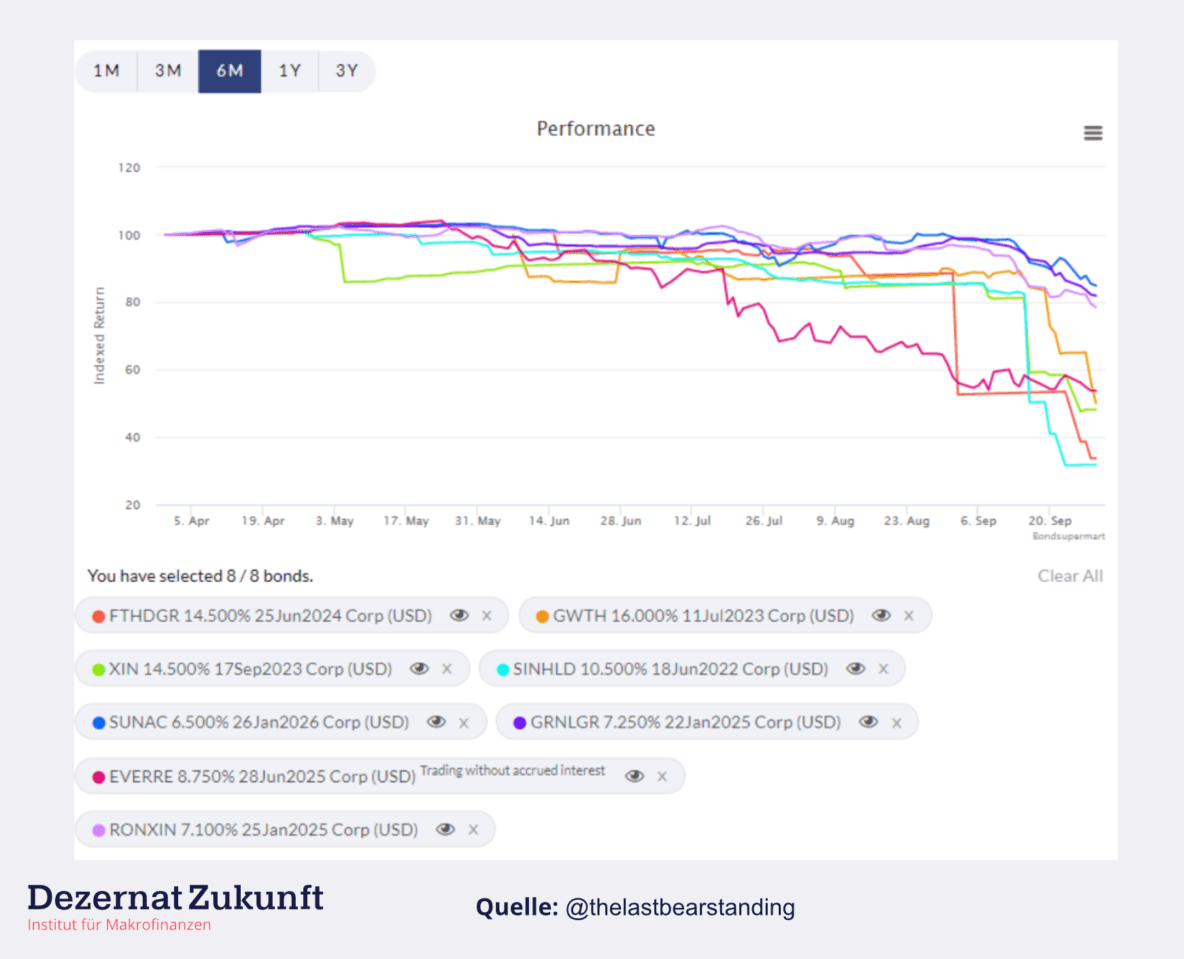

Ansteckung ist auf dem Weg

War zunächst nur Evergrande als Aushängeschild und Symbol des Exzesses im Zentrum der Aufmerksamkeit, hat das Ausbleiben eines bail-out durch die chinesische Regierung nun zu Ansteckungseffekten im gesamten Sektor geführt. Die unten stehende Grafik zeigt Anleihekurse verschiedener chinesischer Immobilienunternehmen, die sich seit Anfang September auf dem Weg nach unten befinden.[9] Die Angst vor Ausfällen auf breiter Front hat sich noch einmal verstärkt, seit am Montag Anleihen des Immobilienunternehmens Fantasia in einem Umfang von 206 Mio. USD ausgefallen sind.

Wann wird die chinesische Regierung wie reagieren?

Wann wird die chinesische Regierung wie reagieren?

Dieser Gemengelage aus ökonomischen Abhängigkeiten, der immensen Bedeutung des Sektors und der politisch gewollten Transformation des Landes wird das Land nicht über Nacht entkommen. Eine Schocktherapie durch eine Insolvenzwelle steht jedoch im Widerspruch zu Grundprinzipien chinesischer Wirtschaftspolitik, die bereits seit Jahrzehnten durch Gradualismus geprägt ist.[10] Wahrscheinlicher ist daher, dass die chinesische Führung die Immobilienpreise durch Markteingriffe auf dem aktuellen Niveau zu stabilisieren versucht und Ausfälle bei einzelnen Wohnimmobilienunternehmen zulässt – insbesondere solchen mit höherer Auslandsverschuldung, da Direktinvestitionen aus dem Ausland, wenn sie nicht direkt unerwünscht sind, sicher auf der niedrigsten Stufe politischer Prioritäten stehen. Spannend bleibt, wie die chinesische Führung den absehbaren Nachfragerückgang kompensieren möchte, der sich aus einem zukünftig schwächeren Immobiliensektor ergibt.[11] Sollten hier keine überzeugenden Antworten gefunden werden, hätte dies Konsequenzen für die politische Stabilität in China sowie die restliche Welt, die zwar ein Interesse an einem Rückgang des extrem CO2-intensiven Baubooms, aber nicht an einem ärmeren China hat.

Fußnoten

[1] Die Konzerntochter “Evergrande New Energy Auto” wurde 2019 gegründet, nachdem KP-Generalsekretär Xi Jinping den Plan vorstellte, 2049 Technologieführer in 10 Kernindustrien (unter anderem bei Elektroautos) werden zu wollen.

[2] Der Guangzhou FC gewann von 2010 bis 2019 neun von zehn Meisterschaften. Evergrande übernahm den Anteil am heutigen Guangzhou FC, nachdem KP-Generalsekretär Xi Jinping 2011 den Plan verkündete, dass China eines Tages Fußballweltmeister werden soll. Die mit dem Club verbundene Reputation ließ man sich durchaus etwas kosten. Allein im Jahr 2019, also noch vor der Pandemie, belief sich der Verlust des Vereins auf gewaltige 274 Mio. USD. Zum Vergleich: Die gesamte Fußballbundesliga erzielte in der Katastrophensaison 2019/2020, als wegen der Pandemie die Einnahmen aus dem Ticketverkauf vollständig einbrachen, einen Verlust von insgesamt 155 Mio. EUR.

[3] Rogoff, K. S., & Yang, Y. (2020). Peak China Housing (No. w27697). National Bureau of Economic Research.

[4] Ebenda.

[5] Unterstellt man einen risikofreien Diskontsatz von 3% p. a. über alle Laufzeiten, Instandhaltungskosten von 2% p. a. und eine Immobilienrisikoprämie von 1,5% p. a., müssen jährliche Mietsteigerungen um 4% pro Jahr eingepreist werden, um eine solche Bewertung zu rechtfertigen.

[6] Rogoff, K. S., & Yang, Y. (2020). Peak China Housing (No. w27697). National Bureau of Economic Research.

[7] Dass die Regierung Kapital- und Liquiditätsziffern für die Immobilienbranche einführt, zeigt, dass sie erkannt hat, dass die Branche eher finanziellen Unternehmen ähnelt als reinen Bauunternehmern.

[8] Wohneigentümer reagieren mit Demonstrationen, wenn Immobilienpreise sinken, da sie einen Preisverfall ihres Vermögens befürchten. Zum politischen Umfeld in China und den Anreizen der Parteiführung ist dieser Podcast empfehlenswert.

[9] Der Twitteraccount @thelastbearstanding postet regelmäßig spannende Hintergründe zu möglichen Ansteckungsgefahren am chinesischen Finanzmarkt, sollte jedoch aufgrund seiner Short-Positionen mit dem entsprechenden Bewusstsein gelesen werden. Die konkrete Grafik findet sich hier.

[10] Die Gründe für diesen Gradualismus hat die Ökonomin Isabella Weber in einem kürzlich veröffentlichten Buch diskutiert, das derzeit viel Beachtung findet: Weber, I. M. (2021). How China Escaped Shock Therapy: The Market Reform Debate. Routledge. Ebenfalls empfehlenswert ist dieser Podcast mit Isabelle Weber zum Thema.

[11] Eine Forbearance-Strategie, bei der sehr hohe Bewertungen aufrechterhalten werden, um Abschreibungen zu verhindern, gilt schließlich als Hauptgrund für das geringe Wachstum Japans im Anschluss an die japanische Immobilienkrise.

Der Dezernats- und der Geldbrief sind unsere Newsletter zu aktuellen ökonomischen Fragen in Deutschland und Europa. Über Feedback und Anregungen freuen wir uns und erbitten deren Zusendung an florian.kern[at]dezernatzukunft.org

Termine, Veranstaltungen und Medienberichte

- Am 26.09 gab Philippa Interviews mit ITV und BBC, es ging um ihre Einschätzungen zu der Bundestagswahl.

- Am 30.09 erschien im Freitag ein Artikel von Philippa mit dem Titel „Feuer für die Wirtschaft: Die Schuldenbremse muss anders interpretiert werden, wenn die nächste Bundesregierung die anstehenden Aufgaben meistern will”

- Am 01.10. veranstaltete das Forum New Economy ein Panel zum Thema „European Fiscal Rules and Fiscal Framework for Germany – What Next?”, an dem Philippa teilnahm. Auch hier drehte sich alles darum, was die nächste Regierung in Sachen Finanzpolitik in Betracht ziehen muss. Beim Panel waren Shahin Vallée, Nicola Brandt, Janek Seitz und Guntram Wolff dabei. Den Link zur Aufnahme findet man hier.

- Am 6.10 nahm Philippa im Rahmen einer Veranstaltung der britischen Botschaft und dem Deutschen Institut für Wirtschaftsforschung zum Thema „Sustainable Finance“ an einem Panel mit Caroline Haas, Christoph Reißfelder und Elisabetta Siracusa Teil.

- Am 8.10 halten Philippa und Florian Schuster einen Vortrag zur Konjunkturkomponente beim Workshop der Herausgeber des Jahrbuchs für öffentliche Finanzen in Leipzig. Das dazugehörige Paper erscheint im Dezember im Winterband des Jahrbuchs.

- Am Montag, 11. Oktober 2021, nimmt Philippa im Rahmen einer Tagung des SPÖ-Parlamentsklubs zu den Themen soziale Gerechtigkeit, Demokratie und Rechtsstaat an einem Panel: „Corona: Wer gewinnt? Wer verliert? Wer zahlt die Krise?“ teil.

- Florian Kern leitet am 15.10 ein Panel mit Carmen Giovanazzi und Mark Schieritz, welches sich mit Kommunikationsproblemen in Sachen progressiver Finanzpolitik beschäftigt. Titel: „Fiscal space, public deficit, debt-to-GDP ratio – wait what?“ Die Diskussion findet im Rahmen des zweiten Tages der „Innocracy“ Tagung des Progressiven Zentrums

- Max Krahé wird am 15.10 ebenfalls auf der Innocracy-Tagung dabei sein und zusammen mit Adrienne Buller einen Vortrag halten. Thema: „Democratising property, finance and investment“.

Hat dir der Artikel gefallen?

Teile unsere Inhalte